Por Michael Hanni, Juan Pablo Jiménez e Ignacio Ruelas[1]

Para los países de América Latina y el Caribe que están altamente especializados en la explotación de recursos naturales no renovables, las últimas dos décadas se pueden resumir en una famosa frase de Charles Dickens: “Era el mejor de los tiempos, era el peor de los tiempos…”. El alza en los precios internacionales de estos productos a partir del 2003, conllevó un incremento inédito en los ingresos fiscales provenientes del sector, lo cual permitió una expansión del gasto público, en particular de la inversión pública y el gasto social. Por el contrario, el desplome de los mismos precios, a partir de 2012 para los minerales y metales y de 2014-2015 para los hidrocarburos, socavó las cuentas públicas en varios países, llevando a un aumento substancial de sus déficits fiscales.

En línea con las tendencias trazadas por la evolución de los precios internacionales, se pueden identificar diferentes modalidades en los regímenes fiscales aplicados al sector extractivo en la región, así como cambios en los objetivos buscados por las medidas adoptadas. Durante los noventa, con precios internacionales relativamente bajos, los regímenes fiscales sobre el sector extractivo eran poco diversificados, orientados principalmente a la estabilización de los ingresos públicos ante la caída de los precios. Hacia finales de la década de los 90, pero sobre todo a partir del 2003, se registró un significativo incremento de los precios de los productos que América Latina exporta que, sumado a diversas reformas tributarias, permitió allegar recursos a los sectores públicos de la región, ampliando el espacio fiscal de los países especializados en estos productos.

Estas reformas enfocadas sobre el sector de recursos naturales acentuaron la especialización de los sistemas tributarios, especialmente en hidrocarburos y minerales en los países productores de la región. Durante ese período, se avanzó en asegurar el control estatal de los recursos disponibles, se introdujeron nuevos tributos, se fortalecieron los esquemas de regalías y se establecieron impuestos sobre los ingresos extraordinarios.

La fuerte caída en los precios de estos productos (a partir del 2012 para productos mineros y a partir del 2014 para los hidrocarburos) significó no solo una caída en la relevancia fiscal de estos ingresos, sino también un replanteo de los objetivos a seguir y las herramientas a utilizar, de manera de priorizar no solo el resultado fiscal sino también la sostenibilidad en las inversiones y la producción del sector.

De hecho, la interrupción de un prolongado ciclo (2003-2012) de crecimiento de los ingresos fiscales provenientes de la explotación económica de los recursos naturales, representa un desafío mayor para estos países, el cual se agrava con la caída de los años más recientes y, sobre todo, con la incertidumbre futura que se plantea para los sectores extractivos a nivel global. En este contexto, este tema es de especial interés en América Latina dado su alta especialización en recursos naturales, sus dificultades estructurales para recaudar impuestos junto con las fuertes disparidades regionales y su relación con la concentración territorial de los yacimientos (Brosio y Jiménez, 2015).

Con el propósito de profundizar en esta problemática, en Hanni, Jiménez y Ruelas (2018)[2] se revisan los instrumentos fiscales utilizados y las reformas en la tributación sobre los recursos naturales, diferenciando las implementadas en cada fase del ciclo, sus objetivos, evolución e impacto sobre las cuentas públicas y los desafíos que enfrentan los regímenes fiscales de los países especializados en su producción. Además se presenta una nueva base de datos para países selecionados de la region, con información de sus ingresos fiscales provenientes de recursos naturales no renovables, desagregada por producto y tipo de instrumento.[3]

Las industrias extractivas de recursos naturales no renovables poseen ciertas características particulares que las diferencian claramente de las actividades productivas tradicionales. En países con una estructura productiva concentrada en este tipo de productos, a los desafíos que habitualmente enfrenta la política fiscal, debe sumársele aquellas resultantes de las características intrínsecas de dichos bienes. La imprevisibilidad y la volatilidad de los precios de este tipo de productos pueden dificultar la política fiscal, complicando la recaudación y haciendo dificultosa la determinación del nivel apropiado y sostenible del gasto a ser llevado a cabo por el sector público. Adicionalmente, las reservas con que cuenta cada país – y el potencial flujo de ingresos fiscales – están sujetas a un proceso variable, pero a la vez inexorable de agotamiento físico (Gómez Sabaini, Jiménez y Morán, 2015).

La combinación de la evolución de los precios internacionales y los cambios en los regímenes fiscales, así como en los niveles de producción, incidieron fuertemente en la recaudación del sector extractivo durante el periodo. En Hanni, Jiménez y Ruelas (2018) se constatan diferencias notables entre los sectores de hidrocarburos y de minería, tanto en el nivel y estructura de los ingresos percibidos, así como su importancia en los ingresos totales de cada país. Resulta importante subrayar que los regímenes fiscales aplicados a cada sector resultan en una estructura de instrumentos e ingresos fiscales muy diferentes, los cuales implican también diferencias en términos de la volatilidad de la recaudación y la captación de rentas económicas.

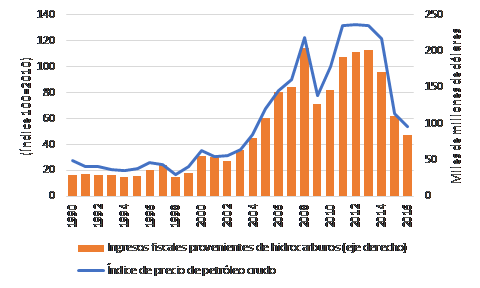

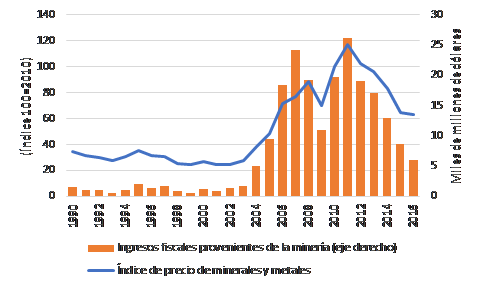

Como se puede comprobar en el grafico 1, resulta innegable la importancia del ciclo de precios internacionales como factor clave detrás de la evolución de los ingresos fiscales provenientes de recursos naturales no renovables en la región. El auge de estos precios, producto del impacto sobre los mercados internacionales del rápido crecimiento de los países en desarrollo, sobre todo los de Asia, resultó en un aumento histórico en estos ingresos. Del mismo modo, la caída vertiginosa de estos precios – reflejando una ralentización del crecimiento y la inversión en China y cambios estructurales en la oferta de estos productos como el alza en la producción hidrocarburífera en los Estados Unidos – dio lugar a una rápida disminución en los mismos ingresos.

Gráfico 1.

América Latina y el Caribe: ingresos fiscales provenientes de recursos naturales no renovables, por producto, e indicadores de precios internacionales relacionados, 1990-2016

(Índice 100=2010)

A.Hidrocarburos

B.Productos mineros

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de cifras de Ingresos Fiscales provenientes de los Recursos Naturales no Renovables en América Latina y el Caribe publicado por la División de Desarrollo Económico.

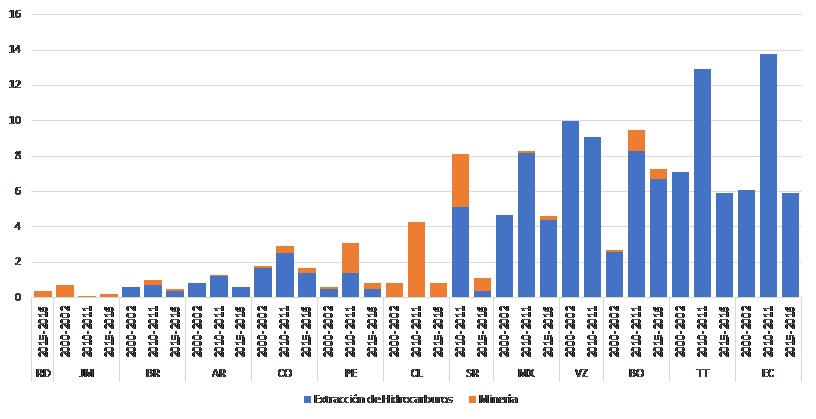

Más allá de las tendencias regionales, destaca el peso económico heterogéneo de estos ingresos fiscales al nivel de los países durante el periodo comprendido entre 2000 y 2016, especialmente en el periodo de pleno auge (2010-2011). Como se puede apreciar en el Gráfico 2, los ingresos fiscales provenientes de la extracción de hidrocarburos superaron 8 puntos porcentuales del PIB en promedio durante 2010-2011 en Bolivia, México y Venezuela, y 12 puntos porcentuales del PIB en Ecuador y Trinidad y Tabago. En cuanto a los países mineros, los ingresos fiscales del sector solían alcanzar valores menores, con un máximo de alrededor de 4 puntos porcentuales del PIB, logrado en Chile durante el mismo periodo.

Gráfico 2.

América Latina y el Caribe (países seleccionados): ingresos fiscales provenientes de los recursos naturales no renovables en porcentajes del PIB, 2000-2016

(Porcentajes del PIB)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de cifras de Ingresos Fiscales provenientes de los Recursos Naturales no Renovables en América Latina y el Caribe publicado por la División de Desarrollo Económico.

La volatilidad inherente en esta fuente de ingresos complica el manejo de la política fiscal en los países productores de recursos naturales no renovables. Esto es especialmente cierto en los países en que estos ingresos han tenido una participación alta en los ingresos totales durante el periodo de auge del ciclo de precios. Como se ilustra en Hanni, Jiménez y Ruelas (2018) los ingresos provenientes de hidrocarburos y de minería representaron 30% o más de los ingresos totales en promedio durante 2010-2011 en el Estado Plurinacional de Bolivia, Surinam, México, y Ecuador, y más de 40% en Trinidad y Tabago y la República Bolivariana de Venezuela, registrando fuertes caídas en la participación en el período 2015-2016.

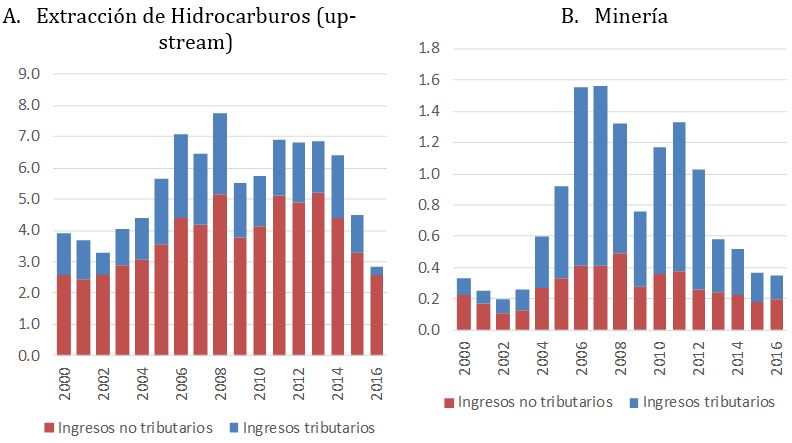

Resulta importante tambien destacar que las diferencias en los regímenes fiscales aplicados a la explotación de hidrocarburos y a la minería resultan en estructuras de ingresos muy distintas entre sectores (Gráfico 3). En el caso de los hidrocarburos, a nivel agregado, la gran mayoría de los ingresos se derivan de instrumentos no tributarios, principalmente rentas de la propiedad derivadas de regalías – que suelen tener alícuotas sustanciales – o de ingresos generados por productores estatales (ingresos propios en el caso de PEMEX en México, ingresos de exportación en el caso de Ecuador) o por contratos de producción con empresas privadas.

Gráfico 3.

América Latina y el Caribe: ingresos fiscales provenientes de recursos naturales no renovables, por producto e instrumento, 2000-2016

(Porcentajes del PIB)

Fuente: Comisión Económica para América Latina y el Caribe (CEPAL), sobre la base de cifras de Ingresos Fiscales provenientes de los Recursos Naturales no Renovables en América Latina y el Caribe publicado por la División de Desarrollo Económico.

En cambio, en el caso de la minería, compuesto mayormente por empresas privadas (con la importante excepción de CODELCO en Chile), el régimen fiscal se basa predominantemente en dos instrumentos: el impuesto a la renta corporativo y regalías, habitualmente con alícuotas modestas. Como resultado, durante el periodo de auge los ingresos tributarios – el impuesto a la renta corporativa, y otros impuestos específicos que gravan las ganancias, como el impuesto especial a la minería de Chile – representaron la gran mayoría del alza en los ingresos totales del sector (vease el grafico 3).

Tal como se enfatiza en Hanni, Jiménez y Ruelas (2018), entre los principales desafíos para los países productores de recursos naturales no renovables en la región, resalta cómo balancear la necesidad de cerrar brechas fiscales junto con asegurar una participación justa en las rentas económicas generadas por la actividad extractiva.

Cada uno de los instrumentos fiscales analizados poseen ventajas y desventajas a la luz de los objetivos perseguidos por los gobiernos. Resulta fundamental encontrar un balance entre la necesidad de obtener ingresos fiscales con el resto de los criterios deseables de un sistema tributario (eficiencia, progresividad, equidad, estabilidad, flexibilidad), de manera de asegurar un flujo de ingresos públicos a la vez que la sostenibilidad de la inversión y la producción en el sector.

Referencias

Brosio, G. y Jiménez, J.P. (2015); “Equalization grants and asymmetric sharing of natural resources: options for Latin America”, Urban Public Economics Review, N 21, Santiago de Compostela, pp 13-64.

Gómez Sabaíni, J.C., Jiménez J.P. y Morán, D. (2015). El impacto fiscal de la explotación de los recursos naturales no renovables en los países de América Latina y el Caribe. Colección Documentos de Proyectos, CEPAL, Santiago de Chile

Hanni, M., Jiménez J.P. y Ruelas, I. (2018). “Era el mejor de los tiempos, era el peor de los tiempos…” Ciclo de precios y regímenes fiscales vinculados con los recursos naturales no renovables en América Latina y el Caribe. Serie Macronoeconomía del Desarrollo No 195, CEPAL, Santiago.

[1] División de Desarrollo Económico de la CEPAL. Las opiniones acá vertidas no representan a la Institución y son de exclusiva responsabilidad de los autores.

[2] Disponible en el sitio web de la CEPAL: https://www.cepal.org/es/publicaciones/44239-ciclo-precios-regimenes-fiscales-vinculados-recursos-naturales-renovables

[3] Disponible en CEPALstat: http://estadisticas.cepal.org/cepalstat/WEB_CEPALSTAT/estadisticasIndicadores.asp?idioma=e en la sección “Economicos >> Sector público >> Ingresos fiscales provenientes de recursos naturales no renovables”