América Latina y el Caribe tienen mucho para mejorar sus sistemas tributarios y su impacto sobre el ahorro. De acuerdo al estudio realizado por el BID en la publicación “Ahorrar para Desarrollarse: como América Latina y el Caribe pueden ahorrar más y mejor,” la región tiene, en promedio, sistemas tributarios con tasas impositivas efectivas altas (lo que distorsiona las decisiones de ahorro privado) y con escasa recaudación (lo cual añade poco al ahorro público). Esta anomalía se agrava por el tipo de impuestos pagados y por quienes son los que tributan.

Los impuestos «directos», como el Impuesto a la Renta de las Personas Físicas y el Impuesto a la Renta Corporativa, desincentivan el ahorro privado al gravar tanto el ingreso del que se deriva el ahorro como la rentabilidad de los ahorros acumulados. Los impuestos indirectos, como el Impuesto al Valor Agregado (IVA), son menos distorsivos para el ahorro privado porque, si las tasas son estables, no distorsionan la tasa de rentabilidad del ahorro.

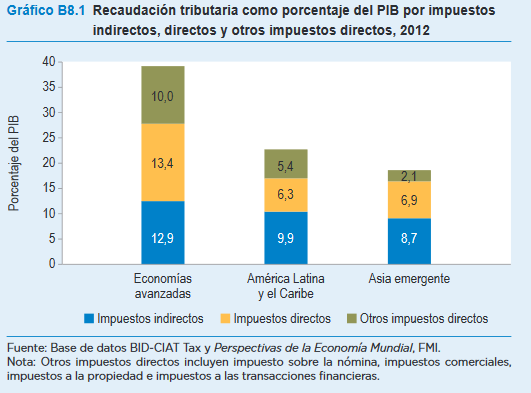

Cuando uno observa la estructura de recaudación tributaria de nuestros países se encuentra que, en promedio, se recauda más de impuestos «indirectos» (más amigables con el ahorro) que de impuestos «directos» (enemigos del ahorro) lo que, en principio, es bueno. La contribución de los impuestos indirectos a la recaudación total en América Latina y el Caribe (46% del ingreso total) y Asia emergente (49% del ingreso total) es mayor que en las economías avanzadas (35,5% del ingreso total). La contribución de los impuestos directos puros en América Latina (29% del ingreso) es menor que en Asia emergente y en las economías avanzadas (39% y 37% del ingreso total, respectivamente).

Pero subyacen 3 problemas fundamentales:

- Los impuestos a la Renta recaen de manera desproporcionada sobre las empresas y familias «formales» (que son los que más ahorran en una economía). Por ejemplo: la tasa del impuesto a la renta corporativa (en promedio del 26%) es mayor que la de Asia Emergente (21%) y de la de las Economías Avanzadas (24%); ello contribuye a que la carga efectiva de los impuestos en una típica empresa formal de América Latina (incluyendo el impuesto a la renta corporativa, transacciones financieras y otras cargas) llega aproximadamente al 51% de las ganancias, en comparación con un 28% en Asia emergente y cerca de un 41% en las economías avanzadas (Banco Mundial y PwC, 2015);

- La alta carga tributaria sobre la formalidad incentiva la informalidad y por lo tanto distorsiona la asignación eficiente de los recursos económicos, disminuye le crecimiento de la productividad, y reduce los retornos del ahorro y la inversión. Detrás de estos dos problemas está la evasión tributaria. La evasión tributaria en impuestos directos equivale, en promedio, a casi el 52% de la recaudación tributaria potencial de América Latina, es decir: cerca de la mitad de los ingresos tributarios potenciales se pierde debido a la evasión (Corbacho, Fretes Cibils y Lora, 2013).

- Los ahorros financieros son los que tienen las tasas efectivas más altas, lo que desincentiva este tipo de ahorros en favor de ahorros menos productivo como en vivienda, que ya conlleva un alto sesgo en la región como canalizador del ahorro (Cavallo y Serebrisky, 2016).

¿Qué se puede hacer al respecto? Lo mencionado sugiere que una forma de generar más ahorro de manera menos distorsiva sobre el ahorro privado en la región es reduciendo las distorsiones en los sistemas que fomentan la informalidad y la evasión, sobre todo en impuestos directos. Otra forma complementaria es aumentando aún más el peso relativo de los impuestos indirectos, sobre todo en aquellos países donde las tasas son aun bajas y/o en aquellos países donde la dependencia de commodities en la estructura de ingresos es muy alta (Gunter, Riera-Crichton, Vegh and Vuletin, 2017).

Reducir estas distorsiones quizás permita adelantarse a los efectos que la reforma impositiva que planea el gobierno de EEUU pueda tener sobre el ahorro y la inversión en América Latina. La reforma podría reducir la tasa impositiva sobre las ganancias corporativas en EEUU del 35% al 20%. Además, la propuesta en discusión incluye un “sistema territorial” que permitiría que las futuras ganancias percibidas en el extranjero puedan ser repatriadas sin tener que tributar ningún impuesto adicional en EEUU. (ver: https://www.project-syndicate.org/commentary/congress-republican-tax-reform-by-martin-feldstein-2017-01/spanish). Si dicha reforma se efectúa, podría significar una reducción en la inversión de compañías de EEUU en el extranjero y en el desplazamiento de ganancias retenidas de esas empresas (o sea, “ahorro”) que hoy queda en la región hacia EEUU.

La política tributaria es una parte esencial de la agenda de políticas públicas para ahorrar más y mejor en América Latina y el Caribe. El principio rector de la política tributaria en relación con el ahorro debería ser el de diseñar un sistema tributario que evite perjudicar los incentivos de ahorro de las personas y empresas, que son las principales fuentes de ahorro de la economía.

Referencias

Banco Mundial y PwC (PricewaterhouseCoopers). 2015. “Paying Taxes 2016.” Informe. Disponible en https://www.pwc.com/gx/en/payingtaxes- 2016/paying-taxes-2016.pdf.

Cavallo, E., y T. Serebrisky, eds. 2016. Ahorrar para Desarrollarse: Cómo América Latina y el Caribe puede Ahorrar Más y Mejor. Serie Desarrollo en las Américas. Washington, DC: Banco Interamericano de Desarrollo y Nueva York, NY: Palgrave Macmillan.

Corbacho, A., V. Fretes Cibils y E. Lora, eds. 2013. Recaudar no basta: los impuestos como instrumento de desarrollo. Serie Desarrollo en las Américas. Washington, DC: Banco Interamericano de Desarrollo y Nueva York, NY: Palgrave Macmillan.

Gunter, S., Riera-Crichton, D., Vegh, C, Vuletin, G. 2017b. Policy Implications of Non-linear Effects of Tax Changes on Output. Documento mimeografiado.